С аббревиатурой НДС практически каждому приходилось сталкиваться. Ценники в магазинах и супермаркетах, товарные чеки на покупки, оплата различных видов услуг — везде встречается это буквенное сочетание, мы им буквально окружены. Некоторые люди вообще не обращают внимания на эти загадочные три буквы в своём повседневном быту.

С аббревиатурой НДС практически каждому приходилось сталкиваться. Ценники в магазинах и супермаркетах, товарные чеки на покупки, оплата различных видов услуг — везде встречается это буквенное сочетание, мы им буквально окружены. Некоторые люди вообще не обращают внимания на эти загадочные три буквы в своём повседневном быту.

Большая же часть потребителей может лишь уверенно сказать, что это так называемый налог на добавленную стоимость. Лишь немногочисленные покупатели могут не только расшифровать эту аббревиатуру, но и рассказать о том, что же это за платёж. Оказывается, можно объяснить, что такое НДС, простыми словами.

История появления налога с продаж

В некоторых государствах Европы НДС взимается ещё с 17—18 вв. (например, в Германии). Повсеместное вытеснение существовавшего во многих государствах сбора с продаж началось в 20-е годы прошлого XX века, его стали заменять на более прогрессивный налог на добавленную стоимость. Этот шаг во многом был следствием так называемой великой депрессии — мирового экономического кризиса того времени.

В некоторых государствах Европы НДС взимается ещё с 17—18 вв. (например, в Германии). Повсеместное вытеснение существовавшего во многих государствах сбора с продаж началось в 20-е годы прошлого XX века, его стали заменять на более прогрессивный налог на добавленную стоимость. Этот шаг во многом был следствием так называемой великой депрессии — мирового экономического кризиса того времени.

Официальным днём рождения НДС, в привычном для нас виде, является 1958 год. В этом году НДС, как косвенный вид налога, был введён во Франции, а после был рекомендован всем странам Европейского сообщества как альтернатива сбора с продаж. На сегодняшний день налог на добавленную стоимость принят более чем в 140 странах мира. Вместе с тем в некоторых странах до сих пор исторически взимается налог с продаж (например, в США, Японии и Канаде). В России НДС официально был введён в 1992 году и на тот момент составлял 28%.

О налоге простыми словами

НДС относится к разряду косвенных налогов. Принципиальное отличие от прямого налога в том, что конечную сумму нельзя определить прямо, как это видно на налогах прямого действия. Величина НДС рассчитывается каждый раз, когда к цене того или иного товара или услуги производится надбавка производителя (или продавца). Каждый этап прироста цены облагается своим НДС, с учётом всех предыдущих выплат этого налога (если они были).

НДС относится к разряду косвенных налогов. Принципиальное отличие от прямого налога в том, что конечную сумму нельзя определить прямо, как это видно на налогах прямого действия. Величина НДС рассчитывается каждый раз, когда к цене того или иного товара или услуги производится надбавка производителя (или продавца). Каждый этап прироста цены облагается своим НДС, с учётом всех предыдущих выплат этого налога (если они были).

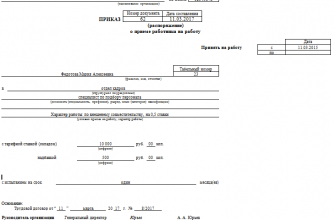

Во всех платёжных и бухгалтерских документах НДС в обязательном порядке прописывается отдельной строкой. Все расчёты и выплаты производятся на всех этапах увеличения цены товара или какой-либо услуги. На любом из этапов роста цены продукта потенциальный налогоплательщик высчитывает базу и сумму налогового платежа за минусом произведённых до него выплат на предыдущих этапах.

В конечном счёте весь НДС выплачивается конечным потребителем товара или того или иного вида услуг, то есть физическими и юридическими лицами, которые приобретают товары. Все условия начисления, выплат и прочие условия работы с налогом на ДС регулируются в России «Налоговым кодексом» (НК) в его частях, которые касаются именно этого вида косвенного налога.

Действующие процентные ставки

В России официально установлено три вида ставок налога на ДС:

- 0% — ставка для некоторых категорий товаров экспорта-импорта по списку товаров (или услуг), установленному правительством (ставка компенсируется путём подачи в налоговые органы документов, подтверждающих необходимость возврата);

- 10% — ставка для некоторых категорий продовольственных и медицинских товаров, а также товаров для детей;

- 18% — считается основной ставкой налога, по ней проводятся выплаты по всем категориям товаров, которые не попадают в первые два вида ставок налога.

Расшифровка и определение этого сбора не меняется в зависимости от того или иного объекта налогообложения и ставки, которая применяется в конкретном случае.

Кто является плательщиком

Под налогообложение налогом на ДС подпадают практически все юридические лица, работающие в соответствии с российскими законами и формами налоговой отчётности. Это относится и к юрлицам с участием иностранного капитала и иностранным компаниям.

От уплаты этого сбора в полном размере освобождаются следующие категории налогоплательщиков:

- производители и компании, которые попадают под категорию сельскохозяйственных производителей;

- индивидуальные предприниматели (ИП) и компании, которыми выбрана упрощённая форма отчётности в налоговые органы;

- компании и предприниматели, работающие по схеме «вменённого налога».

Особенности налогообложения

Некоторые категории товаров, которые не облагаются НДС:

не облагаются этим налогом предметы религиозных организаций и религиозная литература, произведённая или закупленная такими организациями для собственных нужд;

не облагаются этим налогом предметы религиозных организаций и религиозная литература, произведённая или закупленная такими организациями для собственных нужд;- почти все виды банковских и финансовых услуг, которые оказывают финансовые организации, лицензированные Центральным банком РФ (ЦБ РФ);

- некоторые виды банковских операций, разрешённые без получения лицензии на банковскую деятельность;

- услуги адвокатов и приравненных к ним организаций;

- любые операции заимствования как с денежными средствами, так и ценными бумагами;

- выполнение некоторых видов научно-исследовательских и конструкторских работ за счёт госбюджета;

- работы по пожаротушению и пожарной безопасности по перечню допустимых в этой области товаров и услуг;

- некоторые виды материальной помощи иностранным государствам, в том числе в рамках оказания гуманитарной помощи;

- лом и отходы металлов;

- некоторые виды работ на территории иностранных государств.

Операции, которые освобождаются от уплаты НДС:

все операции аренды для нерезидентов России, зарегистрированных на её территории и осуществляющих свою деятельность в соответствии с российскими законами;

все операции аренды для нерезидентов России, зарегистрированных на её территории и осуществляющих свою деятельность в соответствии с российскими законами;- некоторые категории медицинских и товаров для здравоохранения как отечественного, так и иностранного происхождения (перечень таких товаров определён Правительством РФ);

- некоторые виды медицинских услуг;

- продукты питания и сопутствующие услуги, используемые для питания работников и пациентов медицинских учреждений;

- почтовые марки и почтовые аналоги (карточки, штампы и пр.), лотерейные билеты и билеты денежно-вещевых лотерей, которые выпущены с разрешения уполномоченных для этого органов государственного контроля и лицензирования;

- монеты из драгоценных металлов;

- товары для нужд и потребностей Международного олимпийского комитета (МОК);

- продукция и товары для магазинов беспошлинной торговли.

Кроме того, не облагаются НДС товары и услуги, которые можно называть товарами «для собственных нужд». Для этого в контролирующий налоговый орган придётся представить доказательную базу, что ввезённые или приобретённые вами товары не будут реализованы. В этом случае НДС на такие товары будет возвращён плательщику на правах возврата.

НДС не облагается множество товаров, однако этот сбор все же остаётся самым прибыльным для государственного бюджета.

Отчётный период

Оплачивать НДС законом обязаны все юридические лица, независимо от их формы собственности. Исключением являются лишь ИП, которые выбрали упрощённую форму налоговой отчётности. По этому налогу есть своя форма отчётности. Кроме того, бюджетные счета для оплаты по НДС определены отдельно от других видов налогов.

Оплачивать НДС законом обязаны все юридические лица, независимо от их формы собственности. Исключением являются лишь ИП, которые выбрали упрощённую форму налоговой отчётности. По этому налогу есть своя форма отчётности. Кроме того, бюджетные счета для оплаты по НДС определены отдельно от других видов налогов.

Отчётность вместе с документами, подтверждающими уплату сбора в бюджет, сдаётся ежеквартально до 25 числа месяца, следующего за последним месяцем отчётного периода. Например, если первый отчётный период январь-март, то сдать отчётность за него нужно до 25 апреля. Аналогично этому сдаются все остальные кварталы года. Таким образом, согласно законам РФ, налоговый период по НДС — это один квартал или три месяца.

За неуплату или задержки платежей налоговые органы начисляют большие штрафы. Такая жёсткая и строгая система мер привела к тому, что на сегодня НДС является одной из самых доходных статей пополнения бюджетов (до 40% от общей суммы всех сборов в бюджет) и самым собираемым налогом из всех существующих.

Понятие вычета

Налоговым возвратом можно называть сумму выплаченного налога, которую после сдачи отчётности налоговые органы возвращают из бюджета компании или лицу. Наиболее часто такая схема возврата используется для товаров и услуг, которые попадают под категорию льготных категорий товаров экспорта и импорта по нулевой ставке НДС. При ввозе таких товаров (например, экспортёром) на территорию России все равно придётся платить НДС в размере, установленном законом, а после — получить его возврат из бюджета. По такому принципу работают все схемы по нулевой ставке налога при экспортно-импортных операциях.

Налоговым возвратом можно называть сумму выплаченного налога, которую после сдачи отчётности налоговые органы возвращают из бюджета компании или лицу. Наиболее часто такая схема возврата используется для товаров и услуг, которые попадают под категорию льготных категорий товаров экспорта и импорта по нулевой ставке НДС. При ввозе таких товаров (например, экспортёром) на территорию России все равно придётся платить НДС в размере, установленном законом, а после — получить его возврат из бюджета. По такому принципу работают все схемы по нулевой ставке налога при экспортно-импортных операциях.

Налоговые вычеты — это схема оплаты налога НДС в бюджет, при которой налогооблагаемая база уменьшается на сумму уже произведённых выплат поставщиками или производителями товаров. То есть если у компании есть документы, подтверждающие проведённые до этого выплаты налога по данному товару, то итоговый платёж в бюджет уменьшается на сумму всех предыдущих выплат. Для схемы вычета НДС важно три условия, при которых она возможна (иначе придётся платить его на всю сумму товара):

- Товар должен облагаться налогом на ДС.

- Материальные ценности проводятся в бухгалтерском учёте.

- В наличии все документы, подтверждающие все предыдущие выплаты налога.

Исчисление и возмещение переплаченных средств производится в срок и на условиях, которые регулируются НК РФ. Таким образом, есть некие входные элементы, то есть переплата, а на выходе — возвращённая сумма, которая рассчитана на основе простой формулы.

Тонкости ведения бухучета по НДС

В случаях сложных производств, в которых используются товары и сырье со льготными ставками налогового обложения НДС, налоговая отчётность ведётся по каждой группе налога отдельно. К примеру, если в производстве используются все три вида налога на ДС, то и отчётность придётся сдавать по каждому виду отдельно. Таким образом, платиться будет несколько НДС, рассчитанных по различным ставкам, но в один и тот же налоговый орган.

В случаях сложных производств, в которых используются товары и сырье со льготными ставками налогового обложения НДС, налоговая отчётность ведётся по каждой группе налога отдельно. К примеру, если в производстве используются все три вида налога на ДС, то и отчётность придётся сдавать по каждому виду отдельно. Таким образом, платиться будет несколько НДС, рассчитанных по различным ставкам, но в один и тот же налоговый орган.

Признаться честно, не многие россияне могут полно или кратко объяснить смысл налога на добавленную стоимость. В высших учебных заведениях молодые специалисты изучают особенности налогообложения в РФ, но правильно написать реферат и получить диплом — далеко не показатель профессионализма будущего экономиста, финансиста или мастера-налоговика.